افراد از روشهای متفاوتی برای سرمایهگذاری در بورس استفاده میکنند. یکی از این روشها که ریسک بالایی به همراه دارد، نوسانگیری است. با توجه به روند کلی بازار که نه صعودی است و نه نزولی، نوسانگیری در بورس بسیار سودآورتر از سرمایهگذاری بلند مدت به حساب میآید و معمولاً فعالان بازار بورس در ابتدای ورود به این بازار به دنبال نوسانگیری هستند. انتخاب سهم مناسب برای نوسانگیری نخستین گزینهای است که سرمایهگذاران را با خود درگیر میکند. بسیاری از سرمایهگذاران در ابتدای کار، با سرمایه پایین به بازار وارد میشوند و به دنبال روشهای خارقالعاده برای افزایش سرمایه خود هستند. در برخی از موارد سرمایهگذاری بر روی سهام یک شرکت با درآمد مشخص سالیانه انجام میشود و تمرکز سرمایهگذار بر روی دریافت سود تقسیمی مشخص شده در مجمع میباشد. از سوی دیگر، برخی از سرمایهگذاران از قیمت سهام و تغییرات ناشی از نوسان بازار استفاده میکنند؛ این روش قدرت ریسکپذیری بالا، دانش و آگاهی زیاد و در نهایت انتخاب استراتژی صحیح نیاز دارد.

مفهوم نوسانگیری

نوسان در لغتنامه به معنی حرکت پیاپی است؛ در بازار سهام نیز این حرکت متوالی را میتوان در تغییر قیمتها، مشاهده کرد. به بیانی دیگر شناخت و سرمایهگذاری روی یک سهام که مشمول تغییرات صعودی و نزولی در بازه زمانی کوتاه مدت میشود را نوسانگیری میگویند. همچنین افرادی که در بازه زمانی کوتاه مدت فعالیت معاملاتی دارند و از نوسان قیمتها سود میکنند را نوسانگیر مینامیم. همان طور که گفته شد، نوسانگیری در بورس با ریسک بسیاری همراه است، به همین دلیل سرمایهگذارانی که به دنبال نوسانگیری هستند، بازدههای ۵ تا ۱۰ درصدی را برای این کار مناسب میدانند.

انواع روشهای نوسانگیری در شناخت سهام مناسب

نوسانگیری یک مفهوم کلی است که با تغییر قیمت، برای سرمایهگذاران کسب سود میکند. اما برای همین کار، افراد از استراتژیهای متفاوت استفاده میکنند.

استراتژی کوتاه مدت

در روش کوتاه مدت سهامدار جو بازار را مد نظر قرار میدهد. نوسانگیران این روش را به این صورت انجام میدهند که وقتی خبری در خصوص رشد یک سهام منتشر شد، تشکیل صف خرید سهام میدهند، در این شرایط قیمت افزایش مییابد؛ اما زمانی که خبر تکذیب میشود، قیمت سهام مجدداً کم خواهد شد. در بازه زمانی میان این دو رویداد، فرصت مناسبی برای خرید و فروش سهم است. با این تفاسیر مشخص است که شناسایی سهام مناسب برای نوسانگیری تا چه حد حائز اهمیت است.

تحلیل بنیادی

در استراتژی بلند مدت، عوامل مختلفی مانند عوامل اقتصادی و مالی و همچنین ارزش ذاتی سهام برای سرمایهگذار مورد توجه و اهمیت میباشد. چنانچه سهم در قیمتی پایینتر از ارزش فعلیاش معامله شود، به عنوان سهم مناسب خریداری میشود. سپس زمانی که قیمت آن به ارزش ذاتیاش برسد، موقع فروش سهم است. این ارزش را میتوان از طریق تحلیل بنیادی سهام تشخیص داد.

تحلیل تکنیکال

اما برای تحلیل بازار و همچنین نوسانگیری، از تحلیل تکنیکال نیز استفاده میشود. این روش در خصوص اوراق بهاداری که مدت زمانی در بازار بورس معامله میشوند، قابل اجرا است. تحلیل تکنیکال به تاریخچه سهم نگاه میکند و به دلیل اینکه سهام تازه وارد شده به بازار سرمایه دارای سوابق معاملاتی نیست، این شرکتها در این میان جایی ندارند.

دسترسی به منابع مالی و اطلاعاتی

این روش با دانستن دربارهی اطلاعات شرکتها یا منابع مالی فراوان قابل اجرا میباشد. به این صورت که شخصی در جریان رویدادها و تصمیمهای شرکت باشد و در فاصله زمانی میان انتشار خبر و تأثیری که روی سهم میگذارد، دست به خرید و فروش آن سهم بزند. از سوی دیگر اگر شخصی منابع مالی زیادی داشته باشد، میتواند روی یک سهم در کوتاه مدت سرمایهگذاری کند. به این ترتیب که تعداد زیادی از یک سهام را خریداری کند، سپس بلافاصله پس از این که سهام مذکور رشد اندکی پیدا کرد، آن را بفروشد.

انتخاب سهم مناسب برای نوسانگیری

استفاده از تابلوخوانی

یکی از اصلیترین روشها جهت تشخیص سهام مناسب برای نوسانگیری در بورس، استفاده از تابلوخوانی در سایت TSETMC میباشد. تابلوخوانی یکی از مهارتهای مورد استفاده برای هر معاملهگر است که از آن در جهت معاملات خود استفاده میکند. برای انتخاب سهم جهت نوسانگیری، حجم معاملات سهم را زیر نظر بگیرید و سهمی را انتخاب کنید که حجم بالاتری دارد. همچنین بازه روز نیز نشانگر خوبی از نوسان قیمت سهم میباشد. با استفاده از تابلوخوانی میزان سهام شناور را نیز بررسی کنید .

استفاده از اندیکاتور ATR

به خاطر داشته باشید که اندیکاتور نشاندهنده روند بازار نمیباشد و تنها میزان نوسان بازار را نشان میدهد. زمانی که در نرمافزار اندیکاتور ATR (اندیکاتور Average True Range را در نرم افزار داینامیک تریدر از مسیر Andicators باز کرده و نمودار آن را مشاهده کنید.) به سمت بالا حرکت میکند، نشاندهنده این است که نوسانات در بازار رو به افزایش است؛ هنگامی که به سمت پایین حرکت میکند، بیانگر کاهش نوسانات است و هنگامی که در یک محدوده ثابت میشود بیانگر ثبات بازار خواهد بود.

مقاله های " اصول و قواعد تابلو خوانی " و " نسبت ATR " مطالعه شود.

نوسانگیری را در چه زمانی انجام دهیم؟

از عوامل بسیار مهمی که نوسانگیران آن را در نظر میگیرند، انتخاب زمان مناسب برای نوسانگیری میباشد.

در بازار بورس سه بازه زمانی وجود دارد :

1) زمان صعود و پر سود بودن بازار

2) زمان ریزش بازار و کاهش قیمت سهام

3) زمان خنثی بودن بازار

سرمایهگذاران بازار سرمایه معتقدند، در زمانی که بازار صعودی است و رشد شاخص بهتر میباشد، نباید نوسانگیری کنند و سهام خود را بفروشند، زیرا ارزش سهام هر روز بیشتر میشود. در زمان کاهش قیمت و ریزش بورس نیز زمان مناسبی برای نوسانگیری نیست. به دلیل جو روانی بازار، امکان دارد تحلیلهای شما اشتباه باشد و قیمت دچار افت شدیدتری نسبت به زمانی که سهم را خریدهاید، شود. بهترین زمان برای نوسانگیری، زمان خنثی بودن بازار است. در این بازار که نه ریزش دارد و نه رشد خاصی در آن مشاهده میشود، میتوان سهمهای پر نوسان را پیدا و روی آنها نوسانگیری کرد.

سهام خوشنوسان

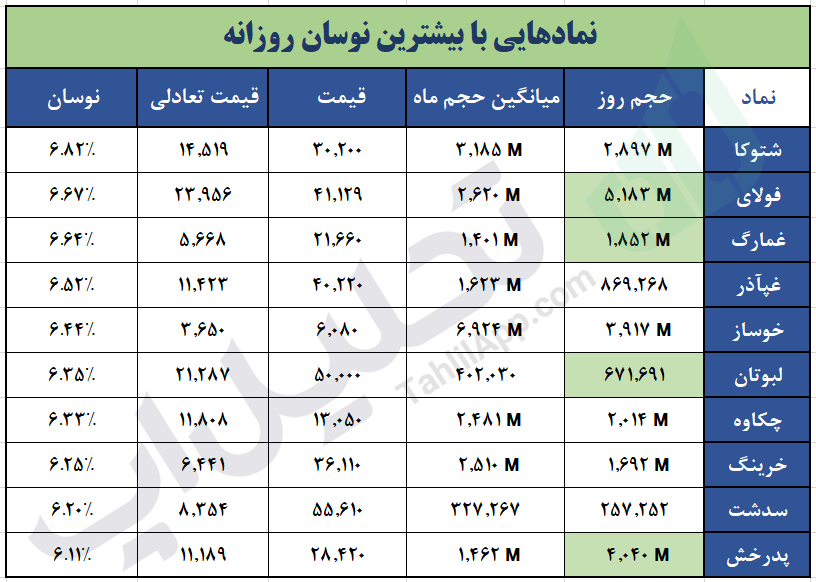

یکی از امکانات تحلیل اپ، مشاهده سهام خوشنوسان بازار است. هر روز 2 جدول تحت عنوان سهام خوشنوسان بازار توسط تیم تحلیلی ارائه میگردد که ساعت 16:00 در تحلیل اپ بارگزاری میشود تا معاملهگران در جریان سهامی که بیشترین مقدار نوسان روزانه و هفتگی را دارند، قرار بگیرند. نمونه این جدولها را میتوانید در زیر مشاهده کنید.

زیانهای نوسانگیری در بورس

نوسانگیری در بورس به دلیل توانایی دریافت سود در کوتاهترین زمان ممکن، جذابیت زیادی برای سرمایهگذاران دارد؛ اما این عمل دارای معایبی نیز میباشد:

- هزینه و کارمزدی که نوسانگیر برای معاملات خود پرداخت میکند را در نظر بگیرید. در نوسانگیری، تعداد معاملات بالا است؛ این کارمزد نسبت به سود احتمالی، مبلغ قابل توجهی نیست اما در طولانی مدت، به عنوان یکی از هزینههای قابل محاسبه در نظر گرفته میشود.

- نوسانگیری فرآیندی زمانبر میباشد. باید هر روز از زمان شروع معاملات تا پایان آن، روی رخدادهای بازار متمرکز باشید؛ از دست دادن هر رویداد (هر چند کوچک) میتواند موجب از دست دادن سود حاصل از نوسانگیری شود.

- توانایی شناخت و تفکیک نوسان و حباب قیمت از موضوعات مورد توجه نوسانگیران میباشد. بسیاری از افراد، با توهم شناخت نوسان و روند رو به رشد یک سهم، درگیر حباب قیمتی میشوند و با ترکیدن حباب، سرمایه اصلی خود را از دست میدهند؛ به همین دلیل توجه به این موضوع از اهمیت خاصی برخوردار است.