اصطلاح "واگرایی" در تحلیل تکنیکال استفاده میشود و زمانی رخ میدهدکه قیمت یک دارایی بر خلاف جهت یک اندیکاتور یا اسیلاتور حرکت کند. در واقع این اختلاف بین نمودار قیمت و اندیکاتور، هشداری از ضعیف شدن روند قیمت و یا تغییر احتمالی روند است که تحلیلگران از آن بهره میبرند. به عبارت دیگر واگرایی زمانی اتفاق میافتد که معاملهگران بازار در گام آخر دچار تردید میشوند و این دقیقا زمانی است که سهمها میتوانند روند خود را تغییر دهند و بر خلاف روند قبلی حرکت کنند. واگرایی ها به سه دسته معمولی، مخفی و زمانی تقسیم میشوند و برای تشخیص آنها اندیکاتور MACD و اسیلاتور Rsi از اعتبار بیشتری برخوردار میباشند. در کنار اصطلاح واگرایی، اصطلاح همگرایی نیز به گوش میخورد. منظور از همگرایی نزدیک شدن دو خط به هم است.

واگرایی را به دستههای زیر تقسیم میکنند:

1) واگرایی معمولی (Regular Divergence):

حالتی از واگرایی را بیان میکند که تضاد رفتاری بین قیمت و اندیکاتور را نشان میدهد. مدل این تضاد به این شکل است که قیمت در انتهای یک روند دست به یک حرکت جدید میزند که اندیکاتور با این حرکت جدید مخالفت میکند و رفتاری مخالف از خود بروز میدهد. واگرایی معمولی به دو دسته واگرایی مثبت و منفی تقسیم میشود.

واگرایی معمولی منفی (RD-): این نوع واگرایی در روند صعودی بوجود میآید و حالتی از بازار است که در آن قیمت، سقف بالاتر میسازد و اندیکاتور نسبت به سقف قبلی خود، سقف پایینتر ثبت میکند. در واقع اندیکاتور با حرکت جدیدی که قیمت مبنی بر سقف بالاتر از خود نشان داد، مخالفت میکند. این آرایش در انتهای روندهای صعودی اتفاق میافتد که منجر به کاهش قیمت میشود. این آرایش عموماً بیانگر ضعف شدید خرید است و نشانگر درگیری مردم با بازار است و معاملهگران حرفهای دست به معامله نمیزنند. قیمت، آرایش برگشتی به خود میگیرد و نمودار یک ریزش مناسب را تجربه میکند. به همین دلیل معاملهگران وقتی آرایش واگرایی معمولی منفی را میبینند، به فکر خروج از معاملات خواهند بود.

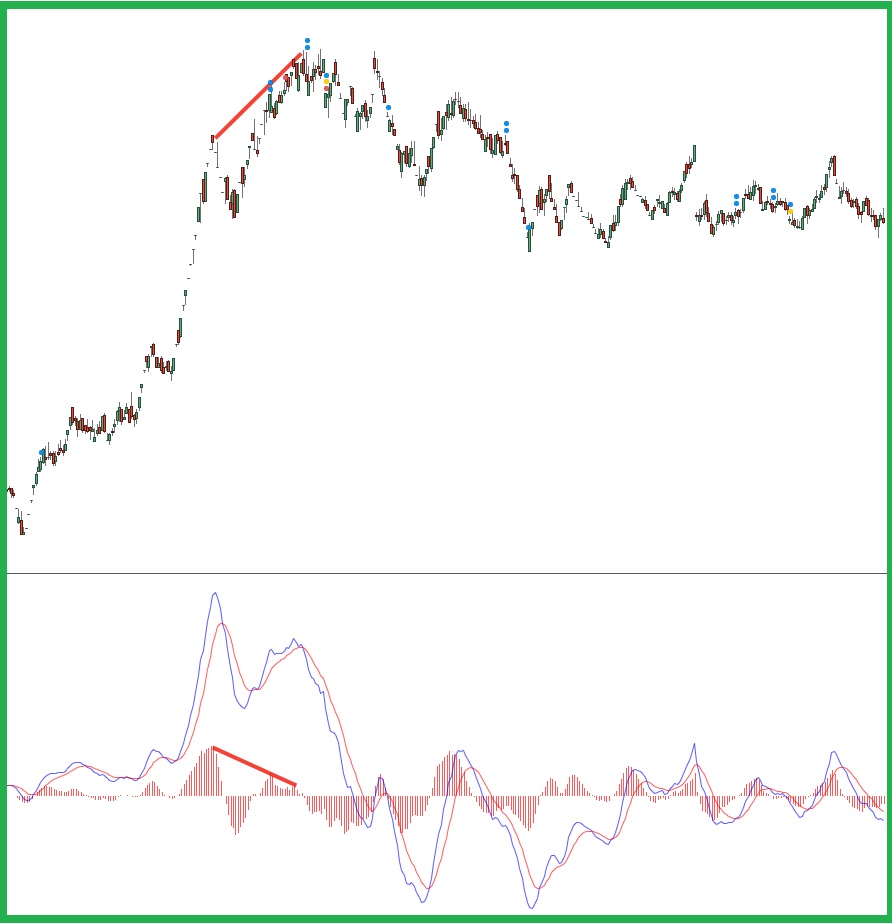

چنانچه در تصویر فوق مشخص است، در نمودار سهم "وبملت" واگرایی منفی (RD) وجود دارد. قیمت سقف جدید تشکیل داده، در حالی که اندیکاتور موفق به این کار نشده است؛ این امر موجب گردید تا قیمت سهم روند نزولی به خودش بگیرد و تا 40 درصد از ارزش خود را از دست بدهد. به وجود آمدن این حالت خودش میتواند هشداری باشد مبنی برای اینکه کنترل ریسک صورت بگیرد چون امکان نزولی شدن بازار توسط اندیکاتور MACD تأیید شده است.

واگرایی معمولی مثبت (RD+): این نوع واگرایی در روند نزولی اتفاق میافتد، در این حالت، قیمت کف پایینتر از کف قبل ثبت کرده است، اما اندیکاتور کفی بالاتر از کف اول تشکیل میدهد. این پدیده که در حالت عمومی بیانگر ضعف فروش است و این ذهنیت را ایجاد میکند که فروشندگان از فروش زیاد خسته شدهاند و بازار میل به یک رشد دارد.

نموار بالا، نمودار سهم فولاد "مبارکه" است. همانطور که مشخص است بعد از مشاهده واگرایی مثبت در اندیکاتور، در حالی که قیمت سهم روند نزولی دارد، اما اندیکاتور موفق نشد، کف پایینتر ثبت کند و شاهد صعودی شدن روند و رشد سهم هستیم . مشکلی که بسیاری از معاملهگران بخصوص افرادی که از صبر کردن خسته میشوند به آن دچار میگردند، این است که این دسته از افراد معاملهگرانی از جنس عوام هستند و منطق فروش آنها ارتباط مستقیم با خستگی از سهم دارد. در یک روند افزایشی معاملهگران در این تصور هستند که قیمت سهام همیشه ارزنده است و دست به خرید میزنند فارغ از این که جنس خرید در بازار به گونهای میباشد که نشانههای ضعف خرید پدیدار شده است.

2) واگرایی مخفی (Hidden Divergence):

نوع دیگری از واگرایی در تحلیل تکنیکال است و معمولاً زمانی تشکیل میشود که قیمت در حال اصلاح خودش باشد؛ واگرایی مخفی برخلاف واگرایی معمولی در انتهای تحرکات اصلاحی روند اتفاق میافتد و در روند نزولی با سقفها و در روند صعودی با کفها قابل شناسایی است. تحلیلگران با تشخیص آن، روند سهم را تشخیص میدهند. این نوع واگرایی نیز به دو دسته تقسیم میشود.

واگرایی مخفی مثبت (HD+): واگرایی مخفی در انتهای یک روند صعودی اتفاق میافتد. اندیکاتور کف پایینتر ثبت میکند و قیمت به کف پایینتر نمیرسد. در این حالت به دلیل تضاد رفتاری بین قیمت و اندیکاتور پیشبینی میشود که قیمت به روند صعودی خود ادامه دهد.

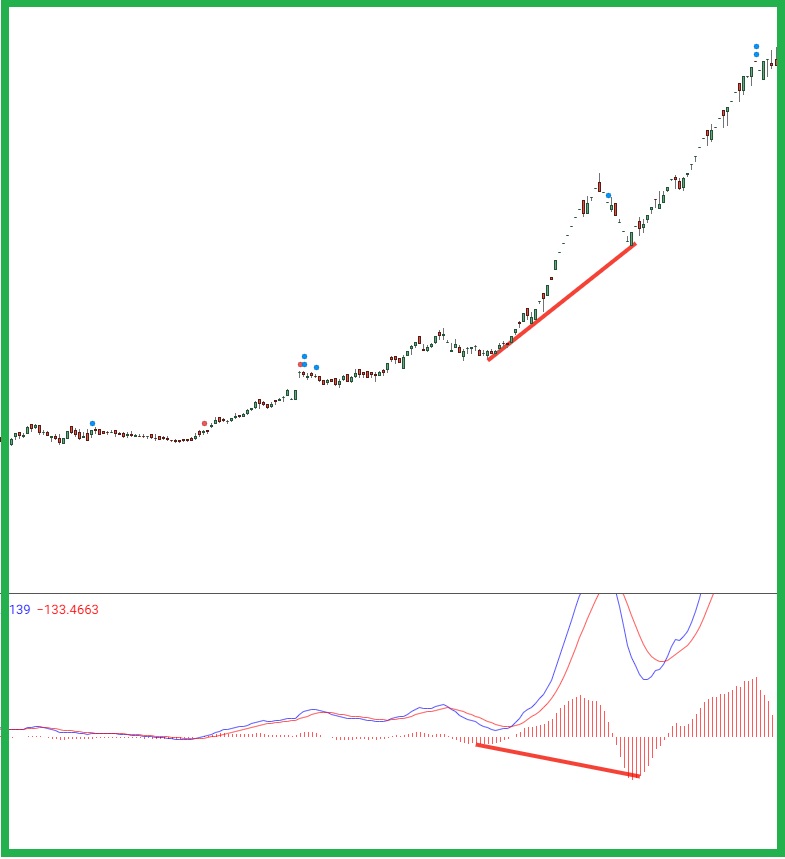

همانطور که در نمودار فوق مشاهده میکنید، اندیکاتور در انتهای یک روند صعودی موفق میشود تا کف پایینتر ثبت کند، اما قیمت کفی بالاتر از کف قبل تشکیل میدهد، در نتیجه قیمت به روند صعودی خود بر میگردد.

واگرایی مخفی منفی (HD-): برخلاف واگرایی مخفی مثبت، این نوع از واگرایی در انتهای یک روند نزولی شکل میگیرد و نشاندهنده این است که کاهش قیمت ادامه خواهد داشت. قیمت قدرت اینکه به سقف قبلی خودش برسد را ندارد. اندیکاتور سقف بالاتر میسازد اما قیمت نمیتواند سقفی بالاتر از سقف قبل تشکیل دهد. به دلیل تضاد رفتاری بین قیمت و اندیکاتور و مخالفتی که قیمت با اندیکاتور میکند وزنه در جهت فروش سنگینی خواهد رفت و شاهد شکسته شدن کف خواهیم بود. لازم به ذکر است که این مدل واگرایی حتماً باید در یک روند نزولی اتفاق بیفتد و هر مدلی که تعریف یک روند نزولی را برنتابد نمیتواند در برگیرنده یک واگرایی مخفی باشد.

همانطور که مشاهده می کنید، در نمودار "دارایکم"، قیمت نمیتواند سقفی بالاتر ثبت کند، در حالی که اندیکاتور سقف بالاتری تشکیل میدهد و این امر موجب افت 36 درصدی قیمت سهم میشود. برای تشخیص قیمت مناسب تشکیل واگرایی مخفی، باید دنبال تکنیکهایی باشیم که در اصلاحها، قیمت مستعد برگشت خوب باشد. برای یافتن محدود مناسب به دو شکل عمل میکنیم:

- قیمت کلاسیک

- تکمیل الگو قیمت

3) واگرایی زمانی (Time Divergence):

حالتی از بازار است که تضاد آشکار بین قیمت و زمان ایجاد میشود. مواقعی که در یک دوره زمانی بیشتر از حرکت قبل، قیمت اصلاح میکند پدیده واگرایی زمانی ایجاد میگردد. چنانچه در یک حرکت و اصلاح بعد از آن یک ریتریس قیمتی - زمانی رسم کنیم در صورتی که درصد اصلاح زمانی بیش از درصد اصلاح قیمتی باشد، به این پدیده واگرایی زمانی گفته میشود. این نوع واگرایی در تحلیل تکنیکال با استفاده از فیبوناچی زمان انجام میشود. مشخص است که در این نوع از واگرایی، اندیکاتورها جایی ندارند. در واقع چنین شرایطی نشان میدهد که قیمت در حرکت اصلاحی نسبت به حرکت قبلی خود ضعیفتر است. واگرایی زمانی خود دو نوع دارد:

واگرایی زمانی معمولی (RTD): این نوع واگرایی زمانی به وجود میآید که تعداد کندلهای فاز اصلاحی بیش از تعداد کندلهای روند قبلی باشد. وقوع واگرایی زمانی معمولی، نشاندهندهی قدرت خریداران و فروشندگان در یک روند اصلاحی میباشد و پیشبینی میشود که حرکت قبلی ادامه پیدا کند.

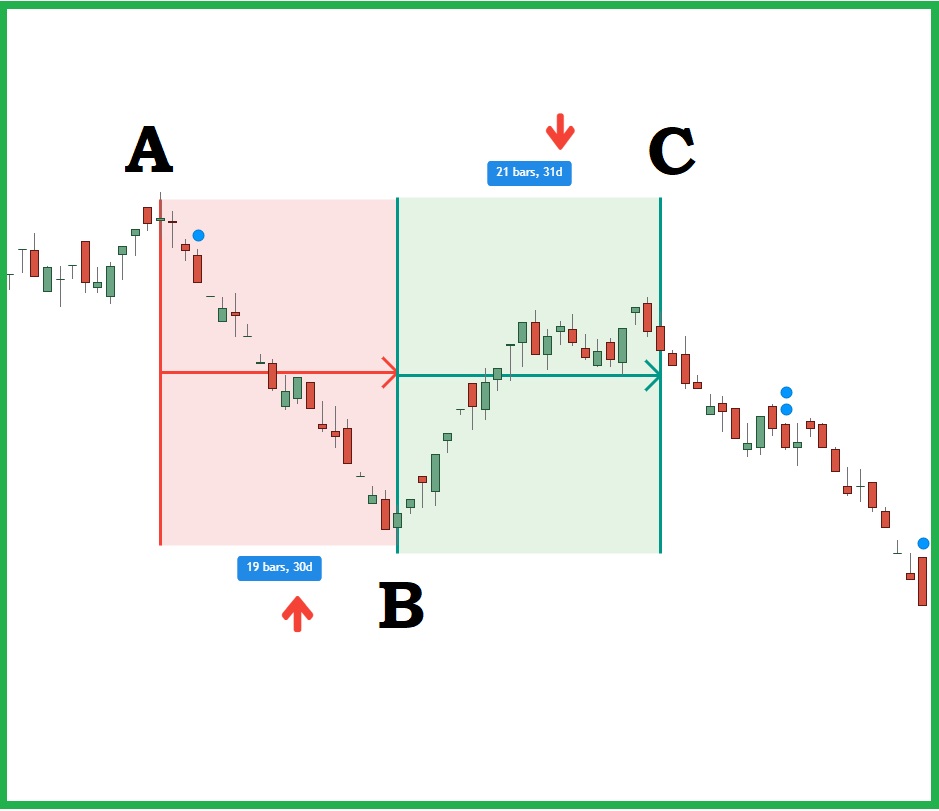

همانطور که در تصویر فوق مشاهده میکنید، در نمودار بانک صادرات، قیمت در 30 روز از نقطه A تا B اصلاح کرد و در 31 روز از نقطه B تا C نتوانست به سقف قبلی (نقطه A) و به اندازه فاز اصلاحی رشد کند، که نشان از ضعف خریداران در سهم بود و متعاقب آن با ریزش همراه شد و قیمت 44% از ارزش خود را از دست داد.

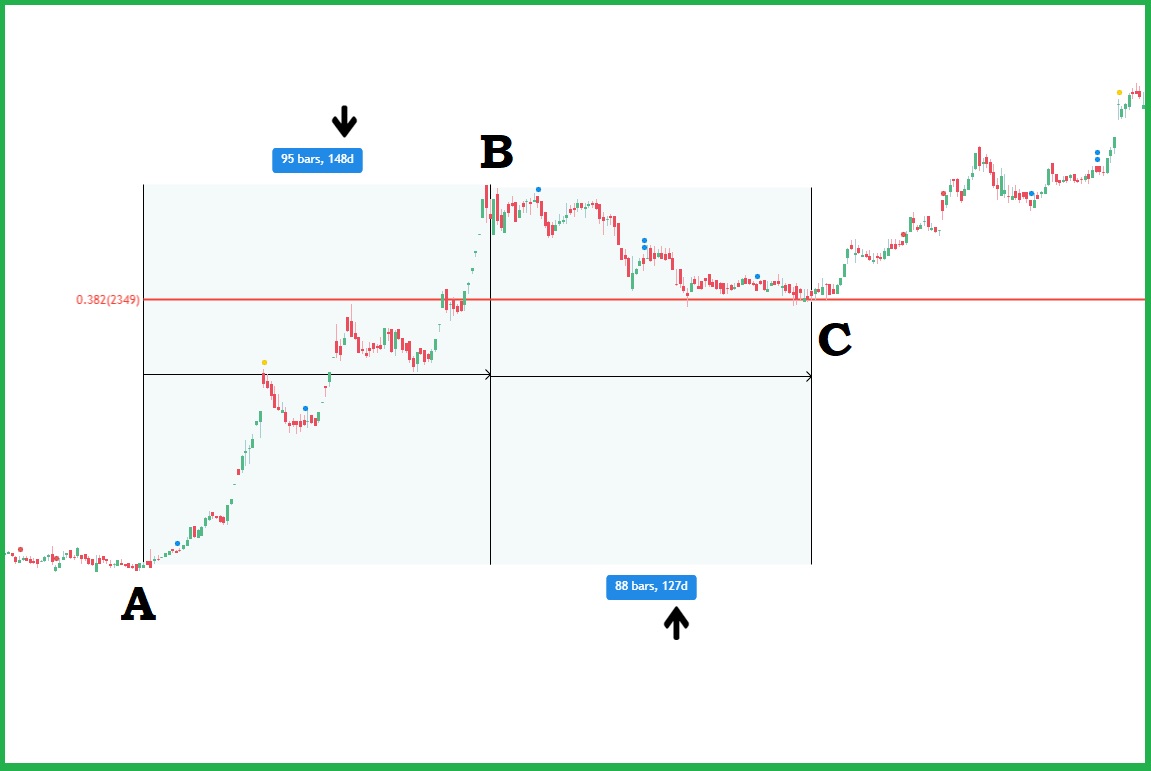

واگرایی زمانی هوشمند (STD): در تحلیل تکنیکال این واگرایی زمانی رخ میدهد که تعداد کندلهای فاز اصلاحی کمتر از تعداد کندلهای روند قبلی باشد. در این واگرایی درصد اصلاح زمانی بیشتر از درصد اصلاح قیمتی است. به بیان دیگر در واگرایی زمانی هوشمند، روند اصلاحی قبلی در مدت زمان کوتاهتری طی میشود. طبق تصویر زیر در نمودار سهم "کگل" از نقطه A تا B 148 روز طول کشید تا قیمت رشد کند، در فاز اصلاح از نقطه B تا C 127 روز طول کشید، به بیان دیگر در 85 درصد از زمان فاز A تا B، قیمت به اندازه 38 درصد اصلاح کرد و این نشان از ضعیف بودن فروشندگان داشت و متعاقب آن نمودار به روند قبل خود ادامه داد و توانست 60 درصد رشد کند.