اندیکاتور MACD

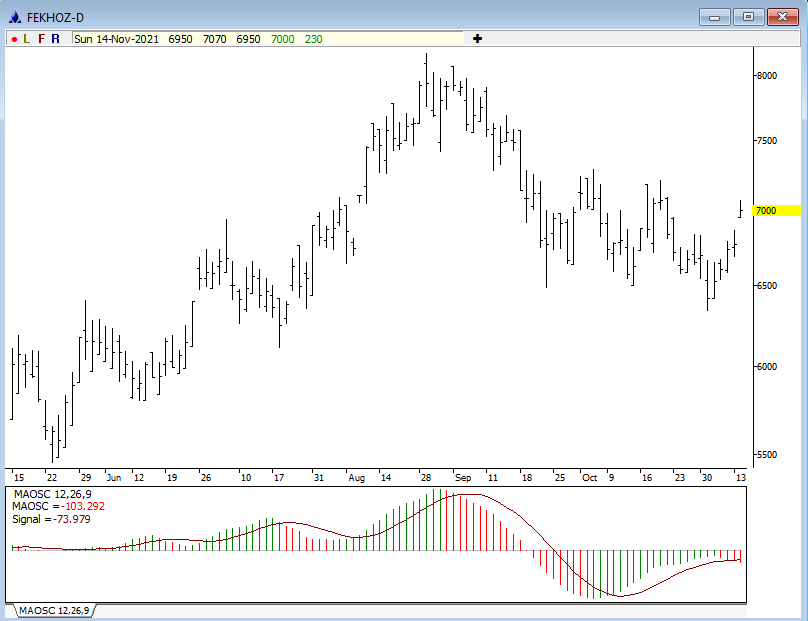

اندیکاتور مک دی که مخفف Moving Average Convergence Divergence میانگین متحرک (همگرا- واگرا) می باشد توسط شخصی به اسم «جرالد اپل» طراحی شد. این اندیکاتور از دو میانگین متحرک اصلی و یک میانگین متحرک فرعی ساخته شده است. ساختار اندیکاتور مکدی به شکل یک سری میله های هیستوگرام به اضافه یک خط سیگنال هست. در شکل زیر نمایی از اندیکاتور مکدی را می بینیم:

حالتهای مختلف ظاهری از این اندیکاتور در سالهای گذشته منتشر شده است. تصاویری که در این مقاله می بینید در نرم افزار داینامیک تریدر می باشد که از منوی اندیکاتورها در نرم افزار و از گزینه Moving Average Oscillator انتخاب می شود. همانطور که در تصویر بالا مشخص است در زیر نمودار قیمت، اندیکاتور مکدی از دو قسمت تشكيل شده است. قسمت اول میله های عمودی که بالا و پایین میروند و قسمت دوم میانگین متحرکی است که با همین میله ها نوسان می کند که به خط سیگنال معروف است. بر اساس مدلی که آقای اپل طراحی نمود تنظيمات اش را بر اساس سه عد د (۹ و ۲۶ و ۱۲) انجام داد. میله های هیستوگرام از تفاضل میانگینهای ۱۲ و ۲۶ تولید می شود. تفاضل میانگین متحرک ۱۲ كندل گذشته که از ۲۶ کندل قبل کسر میشود و این تفاضل در قالب یک میله هیستوگرام رسم میشود.

منطق این ابزار این هست که به طور تقریبی میانگین نوسانات دو هفته قبل را با میانگین نوسانات چهار هفته قبل مقایسه می کند و عملکردش بدین شکل هست که هر وقت میانگین دو هفته قبل بالاتر از چهار هفته قبل بود میله هیستوگرام از سطح صفر بالاتر میرود و در حالت معکوس یعنی وقتی در دو هفته اخیر، میانگین بازار کمتر از چهار هفته قبل میشود مک دی زیر سطح صفر میرود. بنابر این مواقعی که میانگینهای ۱۲ و۲۶ روزه با هم برابر است مکدی در سطح صفر است.

اصولا این اندیکاتور معیارش بر مبنای سطح صفر هست و آن جایی است که میانگینهای دو هفته ای و چهار هفته ای با هم برابرند. محققین مختلف از تنظیمات متنوعی از مک دی بهره می برند. مثلا آقای "بيل و یلیامز" از تنظيمات (۵ و ۳۴ و ۵) استفاده می کنند و تکنیکهای متنوعی را بر پابه این ابزار ابداع نمودند. حتی نرم افزار ادونسدگت نیز که در زمینه موج شماری امواج اليوت طراحی شده است تنظیمات مکدی که انجام داده بر مبنای تنظیمات آقای بیل ویلیامز می باشد. اندیکاتور مکدی این پتانسیل را دارد که در دوره های زمانی مختلف هنگامی که قرار بر رکود یا رونق عمومی در بازار هست دورههای رکود یا رونق را تخمین بزند. برای همین منظور سه تنظیم برای مکدی در نظر میگیريم:

الف) تنظیمات کوتاه مدت

تنظیمات این مک دی به شکل (۱ و ۱۳ و ۶) می باشد. از این تنظیم برای دوره های کوتاه مدت بازار استفاده میشود. این تنظیم به نوعی میانگین نوسانات یک هفته قبل را با میانگین نوسانات دو هفته قبل مقایسه می کند.

ب) تنظیمات میان مدت

تنظیمات این مکدی به شکل (۹ و ۲۶ و ۱۲) میباشد. از این تنظیم برای دوره های میان مدتی استفاده می شود. این تنظیم که همان مدل اصلی مکدی ابداع شده آقای اپل میباشد تخمينى از دوره میان مدت می دهد که در واقع میانگین دو هفته قبل را با میانگین چهار هفته قبل مقایسه می کند.

ج) تنظیمات بلند مدت

تنظیمات بلند مدت به شکل (۱۸ و ۵۲ و ۲۴) می باشد که برای تخمین دوره های بلند مدتی استفاده می کنیم. در این تنظیم حدودا یک دوره چهار هفتهای را با یک دوره هشت هفته ای مقایسه می کنیم. این تنظیم به دليل اینکه هر سال معادل ۵۲ هفته می باشد در تایم فریم هفتگی یک معیار برای مقایسه نوسانات شش ماه نسبت به یک سال قبل ارزیابی می گردد.

به طور کلی اگر بین قیمت و اندیکاتور تضادی ایجاد شود اثرات زمانی این تضاد رفتاری و دورههای رونق یا رکودی که ایجاد میشود در تایم فریمهای مختلف و تنظیمات مختلف در جدول زیر آورده شده است:

هر یک از این عدم انطباق رفتار قیمت و اندیکاتور میتواند تقریبی معادل دوره هایی که در تصویر بالا مشخص است بر بازار اثر گذار باشد.

اندیکاتور RSI

شاخص قدرت نسبی (Relative Strength Index) یک اندیکاتور معروف است که توسط "ولس ويلدر" در کتاب «مفاهیم جدید در سیستمهای معاملاتی تکنیکی» معرفی شد. این اندیکاتور که در محدوده ۰ تا ۱۰۰ نوسان می کند به نوعی یک اندیکاتور مومنتوم است که قدرت نسبی یک نمودار را اندازه گیری مینماید. اگر چه این اندیکاتور در ۲-۳ سال اخیر تا حدود زیادی از محبوبیت اش کاسته شده است، اما بسیاری از معامله گران کماکان در تشخيص موارد تضاد رفتاری قیمت و اندیکاتور (واگرایی) از آن بهره میبرند ولى تکنیکهای کلاسیک اش تا حدودی دیگر کاربردی ندارد. این انديكاتور بين سطح ۰ و ۱۰۰ نوسان می کند و دو سطح حساس اش اعداد ۳۰ و ۷۰ هستند. وقتی انديكاتور بالاتر از ۷۰ میرود بیانگر اشباع خرید و وقتی زیر ۳۰ سقوط می کند بیانگر اشباع فروش است. در شکل زیر نمایی از اندیکاتور RSI مشاهده میشود:

برای این اندیکاتور تنوع تنظیمات وجود ندارد و یک تنظیم ۱۴ روزه ساختار اصلی این اندیکاتور هست که بر مبنای دو هفته قمری تنظیم شده است. بیشتر اعداد تنظیمی اندیکاتورها بر اساس روزهای قمری ماه تنظیم میشود و کمتر نگاه شمسی وجود دارد. لازم به ذکر است تنظیمات ۱۰ روزه و ۲۱روزه هم برای RSI کاربرد دارد. تنظیم اول برای وقتی است که نوسانات سهم بالاست و تنظیم دوم وقتی است که سهم به اندازه کافی در حرکت، کند و فرسایشی رفتار می کند. عموما بیشتر معامله گران از تنظیم ۱۴ روزه بهره میبرند.

اندیکاتور استوکستیک

نوسان نمای استوکستیک (Stochastic) یک اندیکاتور مومنتوم است که اشباع خرید و فروش را بر اساس اعدادی که تعریف شده بدست می آورد. مبنای محاسبات استوکستیک بدین شکل است که وقتی قیمت در حال رشد است قیمت پایانی به بالاترین قیمت نزدیک است و هنگامی که قیمت در حال کاهش است قیمت پایانی به پایین ترین قیمت نزدیک است. این شاخص توسط آقای "جرج لين" تدوین شد. اندیکاتور از دو منحنی K٪ و D٪ تشکیل شده است که اولی خط سریع و دومی خط کند است. محدوده نوسان این اندیکاتور ۰ تا ۱۰۰ می باشد و منطقه بالاتر از ۸۰ اشباع خرید و زیر ۲۰ اشباع فروش می باشد. عموما از تنظیمات (۳ و ۳ و ۱۴) اندیکاتور استفاده میشود. نمایی از اندیکاتور استوکستیک در شکل زیر مشخص است:

برگرفته از کتاب "واگراییها" - نوشته نیما آزادی