تحلیل تکنیکال، علم روانشناسی سرمایه گذاران و عکس العمل های آنها نسبت به تغییر شرایط بازار است. متأسفانه به دلیل اینکه ما با بازارهای مالی پرشتابی مواجه هستیم باید به اصطلاحات علمی و تصویری که در نگاه اول از فعالیت نیروی داخل بازار بر نمودارها ظاهر می شود تکیه کنیم. دلایل روانشناسانه زیادی وجود دارد که می تواند چگونگی تشخیص خطوط حمایت و مقاومت را بر روی نمودار و نیز علت کاربرد آنها برای پیش بینی روند بازار را توضیح بدهد.

برای روشن شدن مطلب اجازه دهید که افراد حاضر در بازار را به سه دسته طبقه بندی کنیم:

✓ خریداران

✓ فروشندگان

✓ بدون تصمیم

خریداران کسانی هستند که از قبل خرید کرده اند. فروشندگان در آستانه فروش که آماده فروش می باشند و معامله گران بدون تصمیم کسانی هستند که نمی دانند آیا باید خرید کنند یا فروش انجام دهند. فرض کنید که قیمت از سطح حمایت قبلی که مدتی در آنجا نوسان داشته است شروع به رشد کند، خریداران (کسانی که نزدیک خط حمایت خرید کرده اند) بسیار راضی به نظر می آیند ولی افسوس می خورند که چرا اقدام به خرید بیشتری نکرده اند. اگر دوباره قیمت به سطح حمایت باز گردد آنها احتمالاً دست به خرید مجدد می زنند. فروشندگان (در برخی بازارها قبل از خرید می توان فروش انجام داد)، در این موقع که قیمت بالاتر از خط حمایت شروع به نوسان کرده است فکر میکنند که در وضعیت مناسبی نیستند (هر چقدر بازار از خط حمایت بالاتر می رود این نگرانی بیشتر می شود، چون افرادی که معامله فروش باز کرده اند، پیش بینی می کنند که قیمت روند نزولی داشته باشد). فروشندگان امیدوارند که بازار به سطحی که آنها فروش انجام داده اند باز گردد و در همان نقطه ای که وارد شده بودند از بازار خارج شوند.

افراد دیگری که در حاشیه بازار قرار دارند نیز به دو قسمت تقسیم می شوند. گروهی که هرگز خرید یا فروشی نداشته اند و کسانی که به هر دلیلی بعد از مدتها با فروش در سطح حمایت قبلی از بازار خارج شده اند. این دسته به طور قطع از فروش بی موقع خود پشیمان هستند و امیدوارند که شانس مجددی برای خرید در جایی که اقدام به فروش کرده بودند بیابند. و گروه آخر، معامله گران بدون تصميم، اکنون متوجه شده اند که قیمت شـروع به رشد کرده و تصمیم دارند در فرصت خوب بعدی خرید کنند و وارد بازار شوند. تمام چهار گروه تصمیم دارند که در موج نزولی بعدی خرید کنند و در سطح پایینی بازار تصمیم قطعی برای خرید دارند. طبیعی است که هنگامی که قیمت شروع به کاهش به این سطح کند خریدهایی که این چهار گروه انجام می دهند می تواند باعث افزایش قیمت شود. هرچه تعداد معامله در سطح حمایت بیشتر باشد اعتبار بیشتری برای آن پدید می آورد. زیرا معامله گران بیشتری به آن منطقه اعتقاد دارند.

تعیین درجه اعتبار محدوده حمایت یا مقاومت از سه طریق می تواند تعیین شود :

✓ طول مدتی که قیمت در آن سطح باقی مانده

✓ حجم معاملات

✓ چگونگی انجام شدن معاملات اخیر

هرچه زمان باقی ماندن قیمت در یک سطح حمایت یا مقاومت طولانی تر باشد اعتبار بیشتری برای آن سطح ایجاد می شود. به عنوان مثال اگر به مدت سه هفته در یک روند مستقیم و خنثی معاملات انجام شود و سپس قیمت شروع به رشد کند آن منطقه بـه عنوان حمایت اهمیت بیشتری پیدا می کند نسبت به اینکه فقط سه روز در آنجا معامله انجام شده باشد. حجم معاملات راه دیگری برای تعیین اعتبار خطوط حمایت و مقاومت می باشد اگر سطح حمایت با حجم معاملات بالا همراه باشد نشان دهنده تعداد بیشتری از خریداران است و اهمیت آن حمایت را نسبت به زمانی که حجم معامله کمتری اتفاق افتاده باشد بیشتر می کند. نمودارهای نقطه و رقم که فعالیت روزانه قیمت را نشان می دهند برای بررسی این سطوح مفید هستند. سومین راه تعیین درجه اعتبار حمایت و مقاومت بررسی چگونگی اتفاق افتادن معاملات اخیر است. آنجا که همواره عکس العمل معامله گران نسبت به حرکت بازار و موضعی که آنها نسبت به بازار دارند (خرید یا فروش) سروکار داریم تحرکات بیشتر آنها پتانسیل و قدرت بیشتری به سطح حمایت یا مقاومت می دهد.

حال برعکس تصور کنید که قیمت ها به جای افزایش ناگهان شروع به کاهش یافتن کنند. در مثال قبل به دلیل بالا رفتن قیمت، برآیند عکس العمل سرمایه گذاران باعث شد که هر روند کاهشی با خریدهای جدیدی روبهرو شده و قیمت ها دوباره افزایش بیابند (هـربـار حمایت جدیدی تشکیل شود). حال اگر قیمت شروع به افت کند و خط حمایت قبلی را بشکند کسانی که در نزدیکی این خط حمایت خریده بودند متوجه می شوند که اشتباه کردند.

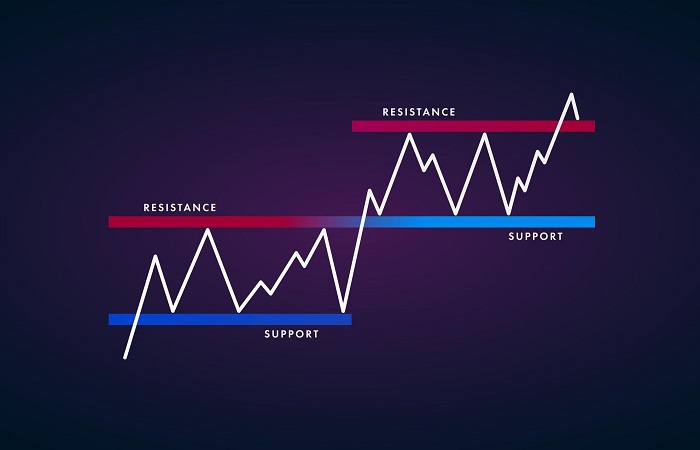

سطح حمایت قبلی به دلیل غلبه تقاضا بر عرضه شکل گرفته بود. ولی حالا تـمامی دستورات خرید در قیمت پایین بازار تبدیل به دستور فروش در قیمت بالای بازار می شود. اینجاست که حمایت قبلی تبدیل به مقاومت جدید می شود. چیزی که سطح قبلی را به عنوان یک حمایت دارای اعتبار بیشتری می کرد تعداد معاملات زیادی بود که در آنجا شکل می گرفت و این چیزی است که حالا آن را به یک مقاومت تبدیل کرده. تمام عواملی که به دلیل عملکرد سه دسته از معامله گران یعنی خریداران و فروشندگان و معامله گران بدون تصمیم حمایت را به وجود آورده بود حالا باعث ایجاد یک مقاومت برای موج ها و جهش های آتی قیمت می شود که اصطلاحا گویند "تبدیل سطح" انجام شده است.

تبدیل سطوح یکی از مفاهیم کلاسیک در تحلیل تکنیکال است. اتفاقی که در تبدیل سطح می افتد چرخش ذهنیت معامله گران نسبت به قیمت یک سهم است. بعنوان مثال یک نماد چند بار متوالی در قیمت 200 تومان حمایت می شود و این قیمت به عنوان یک قیمت ارزان در ذهن معامله گران ثبت شده است. اکنون این حمایت 200 تومان شکسته شده و قیمت ریزش سنگینی را تجربه کرده است. در برگشت به بالا همان ذهنیتی که قیمت 200 تومان را ارزان می دانست اکنون گران می داند و باعث موج فروش در این قیمت می شود که مقاومت شکل می گیرد.

سخن پایانی

لازم است که یک بار تأمل کنیم تا دریابیم که چرا الگوهای قیمت و مفاهیمی مانند مقاومت و حمایت که توسط تحلیل گران تکنیکی استفاده می شوند واقعاً تا این اندازه کاربرد دارند. به طور حتم کاربرد آنها به دلیل جادوی نمودارها و یا خطوطی که روی آنها رسم می شود نیست. علت آن ارائه تصویری است که از نحوه فعالیت معامله گران به دست می دهد و می تواند برای تشخیص عکس العمل آنها نسبت به بازار به کار رود.

برگرفته از کتاب " تحلیل تکنیکال در بازار سرمایه " - نوشته جان مورفی