"همه چیز ذاتاً دچار خطا و دردسر میشود مگر اینکه برای درستی آن تلاشی شده باشد."

جان مورفی بر اساس تجربه 30 ساله خود در زمینه تحلیل تکنیکال، 10 قانون مهم را در خصوص تحلیلگری ارائه کرده است. مبانی روش مورفی در تحلیل تکنیکال نشان میدهد که تعیین جهت حرکت بازار از تعیین علت این حرکت مهمتر است، که البته این دیدگاه به خوبی با ماهیت تحلیل تکنیکال سازگار است. مهمترین قوانین معاملات حرفهای را تحت عنوان ده فرمان "جان مورفی" در ادامه مشاهده میکنید:

1) روندها را رسم کنید

به طور کلی روند، جهت حرکت قیمت در بازار را نشان میدهد. روندها از منظر بازه زمانی به سه دسته کوتاه مدت، میان مدت و بلند مدت تقسیم میشوند که بهتر است جهت تحلیل، با یک نمودار هفتگی یا ماهانه مربوط به چند سال اخیر شروع کنید؛ زیرا داشتن یک چشمانداز بلند مدت در بازار میتواند دید جامعی در خصوص روند حرکتی به شما بدهد. پس از بررسی نمودار بلند مدت، به تحلیل نمودارهای ماهیانه، هفتگی و در نهایت روزانه بپردازید. فراموش نکنید که بررسی نمودارهای کوتاه مدت بازار، میتواند فریبنده باشد. برای اینکه عملکرد بهتری در بازار داشته باشید، حتی در زمانهایی که میخواهید در مدت بسیار کوتاهی معامله انجام دهید، بهتر است در جهت روندهای میان مدت و بلند مدت معامله کنید.

2) در مسیر روند بازار حرکت کنید

روند بازار را تشخیص دهید و آن را دنبال کنید. روندهای بازار، جهتهای (صعودی و نزولی) متفاوتی دارند. در ابتدا تصمیم بگیرید که کدام روند، مناسب شما میباشد. سپس با انتخاب نمودار مناسب، اطمینان حاصل کنید که در جهت روند بازار معامله میکنید و از آن خارج نمیشوید. به این نکته توجه کنید که اگر در روند میان مدت معامله میکنید، از نمودارهای هفتگی و روزانه استفاده کنید و اگر معاملهگر روزانه هستید، بهترین انتخاب برای شما نمودارهایی با تایم فریم روزانه یا پایینتر است. اما هر حالتی که برای معاملات خود انتخاب میکنید، بهتر است در تایم فریم بالا، روند را مشخص کنید و سپس در تایم فریم پایین به دنبال تریگری مناسب جهت ورود به معاملات باشید.

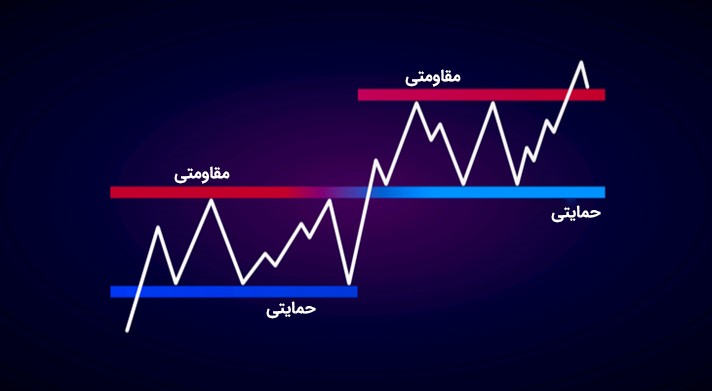

3) نقاط بالا و پایین را شناسایی کنید

سطوح حمایت و مقاومت را پیدا کنید. بهترین محل برای خرید، نزدیک محدوده حمایت است. محدوده حمایت معمولاً محدودهای میباشد که قیمت چندین بار از سمت معاملهگران مورد حمایت قرار گرفته است. برای فروش نیز، نزدیک محدوده مقاومت بهترین انتخاب میباشد. این محدوده معمولاً قلهی قبلی است که معاملهگران در این محدوده شروع به نقد کردن معاملات خود کردهاند. پس از شکست یک محدوده مقاومتی، آن محدوده در ریزشهای بعدی قیمت تبدیل به یک محدوده حمایتی میشود، به عبارت دیگر مقاومت قبلی تبدیل به یک حمایت جدید میشود. همچنین این امر در زمان شکسته شدن یک محدوده حمایتی و تبدیل آن به یک محدوه مقاومتی، ممکن است.

4) میزان اصلاح قیمت را بسنجید

اصلاحات بازار که رو به بالا یا پایین انجام میشود، معمولاً بخش اعظم روند قبلی را طی میکند. شما میتوانید اصلاحات موجود در روند کنونی را اندازهگیری و بر حسب درصد بسنجید. رایجترین حالت اصلاح، یک اصلاح50 درصدی قیمت میباشد. حداقل اصلاح مجدد، یک سوم روند قبلی و حداکثر دو سوم روند قبلی است. سطوح فیبوناچی ۳۸ درصد و ۶۲ درصد، سطوحی مهم هستند؛ در طول اصلاح یک روند صعودی محدوده خرید مناسب، محدوده اصلاحی 33 تا 38 درصد است.

5) خطوط را ترسیم کنید

خطوط روند از آسانترین و موثرترین ابزارهای تحلیل تکنیکال است و تمام آنچه که لازم دارید، دو نقطه روی نمودار است. خطوط روند صعودی در امتداد دو کف متوالی و خطوط روند نزولی در امتداد دو سقف متوالی رسم میشوند. قیمتها اغلب پیش از ادامه روند خود، به سمت خطوط روند باز خواهند گشت. شکست خط روند معمولا تغییر روند را در پی دارد. یک خط روند معتبر باید حداقل سه بار توسط قیمت لمس شود. برای تایید یک خط روند معتبر باید منتظر سقف یا کف سوم بمانید و هرچه تعداد برخورد قیمت با این خط روند بیشتر باشد، اهمیت آن نیز بیشتر است.

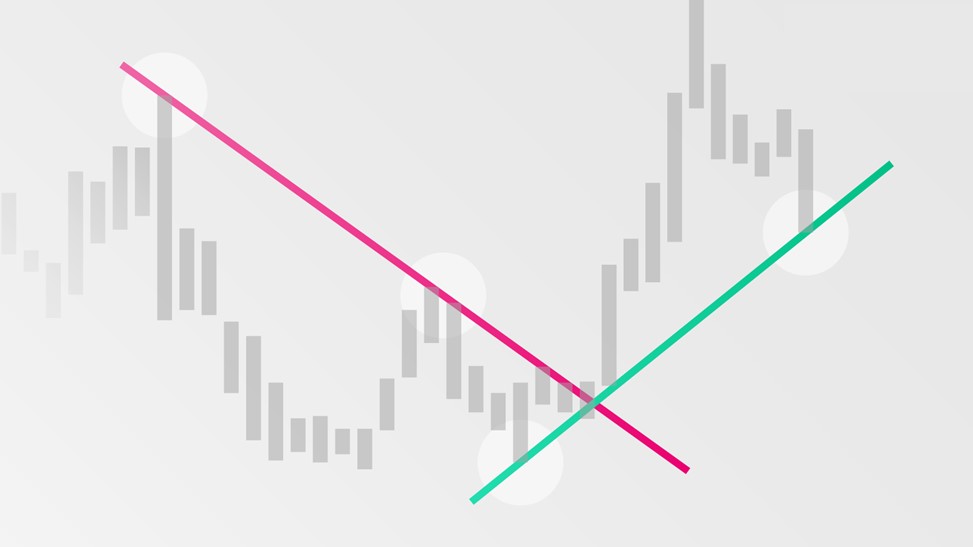

6) میانگینها را دنبال کنید

میانگینهای متحرک، سیگنالهای خرید و فروش هدفمند و قابل توجهی را در اختیار ما قرار میدهند. این میانگینها به ما میگویند که آیا روند موجود هنوز برقرار است یا خیر؛ همچنین در تایید تغییر روند به شما کمک میکنند. شایان ذکر است که میانگین متحرک در خصوص حتمی و قریب الوقوع بودن یک تغییر روند، کمکی به شما نمیکند. رایجترین و محبوبترین روش تشخیص سیگنالهای معاملهگری، استفاده ترکیبی از دو میانگین متحرک است. برخی از ترکیبات رایج از نمودارهای میانگین متحرک عبارتاند از: 4 و 9 روز، 9 و 18روز، 5 و 20 روز. این سیگنالها در مواقعی نمایان میشوند که خط میانگین کوتاهتر از خط میانگین بلندتر عبور کند. عبور قیمت از میانگین متحرک ۴۰ روزه نیز، سیگنالهای خوبی برای خرید یا فروش در دسترس ما قرار میدهد.

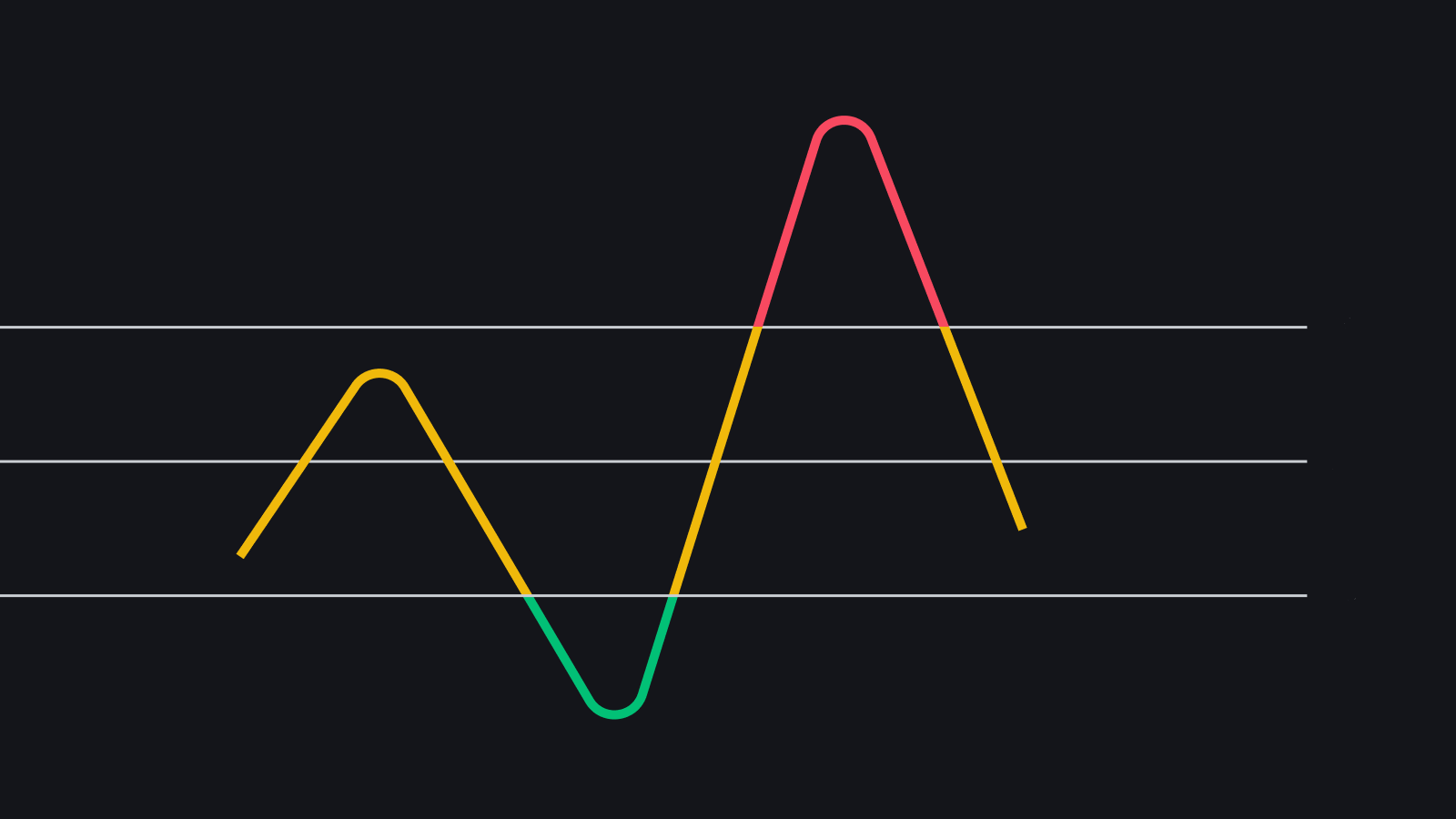

7) زمان چرخش بازار را بدانید

اسیلاتورها (نوسانگرها) در شناسایی موقعیتهای خرید بیش از حد و فروش بیش از حد، کمک فراوانی میکنند. در حالی که میانگینهای متحرک، تغییر روند در بازار را تأیید میکنند، اسیلاتورها اغلب به ما هشدار میدهند که یک نماد بیش از حد در جهت صعودی و یا بیش از حد در جهت نزولی حرکت کرده است و به زودی شاهد تغییر جهت و دگرگونی در روند آن خواهیم بود. رایجترین اسیلاتورها RSI و Stochastic هستند که هر دو در بین دو سطح صفر تا صد در نوسان هستند. در شاخص RSI محدوده بالای۷۰ نشاندهنده خرید بیش از حد و محدوده زیر۳۰، فروش بیش از حد را نشان میدهند. این مقادیر در Stochastic به ترتیب ۸۰ و ۲۰ است. اغلب معاملهگران از دورههای ۱۴ روزه یا هفتگی برای Stochastic و دورههای ۹ یا ۱۴ روزه یا هفتگی برای شاخص RSI استفاده میکنند. واگرایی اسیلاتورها اغلب چرخشها و یا تغییرات را در بازار هشدار میدهند و بهترین کارکرد را در یک بازار رونددار دارند.

8) علایم هشداردهنده را بشناسید

از MACD در معاملات خود استفاده کنید، اندیکاتور MACDمخفف عبارت Moving Average Convergence Divergence است و این عبارت به معنی همگرایی (Convergence) و واگرایی (Divergence) میانگین متحرک است. این اندیکاتور ابداع آقای جرالد بی اپل است و در تحلیل تکنیکال برای به دست آوردن قدرت، جهت و شتاب در یک روند استفاده میشود که یک سیستم متقاطع میانگین متغیر را با عناصر خرید بیش از حد و فروش بیش از حد ترکیب میکند. یک سیگنال خرید هنگامی اتفاق میافتد که از ناحیه زیر صفر خط سیگنال، خط MACD را از پایین به بالا قطع کند. سیگنال فروش نیز هنگامی اتفاق میافتد که از ناحیه بالای صفر خط سیگنال، خط MACD را از بالا به پایین قطع کند. فراموش نکنید که سیگنال هفتگی نسبت به سیگنال روزانه ارجحیت دارد. یک هیستوگرام MACD تفاوت بین دو خط را نشان میدهد و هشداری سریعتر در مورد تغییرات روند را یادآور میشود.

9) آیا این یک روند است یا خیر

از اندیکاتور شاخص میانگین جهتدار جهت کسب اطلاعاتی در رابطه با شتاب و قدرت روند استفاده میشود.

3 عنصر اصلی این اندیکاتور:

DI+ (خط مثبت)

DI- (خط منفی)

ADX شاخص میانگین حرکت جهتدار

خط ADX از ترکیب دو خط DI+ و DI- تشکیل شده است که صعودی بودن خط ADX نشانگر یک بازار رونددار (نزولی یا صعودی) و صاف یا نزولی بودن این خط نشانگر یک بازار راکد یا بدون روند است، بخصوص زمانی که موقعیت این خط زیر۲۰ باشد. زمانی که خط DI+ از DI- بیشتر باشد نشانگر صعود (bullish) یا میل رو به بالا و زمانی که خط DI- از DI+ بیشتر باشد نشانگر نزول (bearish) یا میل رو به پایین است. با ترسیم جهت خط ADX، معاملهگر میتواند بهترین شیوه و سبک تحلیل مناسب برای شرایط جاری بازار را انتخاب کند.

10) علایم تأییدکننده را بشناسید

یکی از مهمترین علائم تایید، حجم معاملات است که بر قیمت ارجحیت دارد. در بازار دارای روند، اطمینان حاصل کنید که حجم بیشتری از معاملات در جهت روند انجام شده است که این موضوع اثبات میکند که پول موجود در بازار از روند فعلی حمایت میکند. در یک روند صعودی باید حجم بیشتری از معاملات در روز بعد دیده شود و اگر عکس این موضوع را مشاهده کردید، نشاندهندهی عقبنشینی افراد از ورود به معاملات است.

«جان مورفی» به همه تحلیلگران توصیه میکند: "تحلیل تکنیکال یک مهارت است که با تجربه و مطالعه بهبود مییابد. همیشه یک شاگرد باقی بمانید و به یادگیری ادامه دهید."