ریسک یکی از مفاهیم پرکاربرد مدیریت مالی است که در تحلیل بنیادی اهمیت ویژه ای دارد. می توان گفت: ریسک احتمال تفاوت بین پیش بینی و واقعیت است. در نتیجه وقتی در پیش بینی آینده اطمینان کامل وجود داشته باشد، ریسکی وجـود نـدارد. بـرای نمونه فرض کنید که شما قرار است، تعداد خودروهای پارک شده در یک خیابان را پیش بینی کنید. این تخمین ریسک دارد زیرا شما در مورد تعـداد پیش بینی شـده اطمینان ندارید. حال اگر قرار باشد تعداد خودروهای پارک شده در حیاط منزل ویلایی خود را پیش بینی کنید، تقریباً ریسکی وجود ندارد، زیرا شما دقیقاً بـا تعـداد خودروها و زمان پارک آنها آشنایی دارید.

در دنیای اقتصاد و بازارهای مالی همواره پیشبینی هایی صورت می گیرد و بر مبنای آنها، معاملات خرید و فروش انجام می شود. هرچه احتمال رخداد پیش بینی بیشتر باشد، با ریسک کمتری مواجه هستیم. نوع پارامتری که پیش بینی می شـود، اهمیت بسیار زیادی دارد. به طور کلی می توان این پارامترها را به دو دسته تقسیم کرد و ریسک سرمایه گذاری ها را در قالب دو گروه بیان نمود:

✓ ریسک سیستماتیک

✓ ریسک غیر سیستماتیک

ریسک سیستماتیک

همانطور که از اسم ریسک سیستماتیک مشخص اسـت بـه کـل سیسـتم بـازار مربـوط می شود. در واقع این ریسک اغلب فعالان بازار را فارغ از محل سرمایه گذاری آنها درگیر می کند. تغییر پارامترهای اقتصاد کلان، ریسک سیستماتیک است. برای مثال تورم از شاخص های اقتصاد کلان است که کل بازار را تحـت تـأثير قـرار می دهد، اگر در یک سال نرخ تورم افزایش چشمگیری یابد و مثلا به ۲۵ درصد برسد، از سوی دیگر شرایط اقتصادی برای بنگاه ها تسهیل نگردد، ریسک فعالیت در بازار سرمایه ( بازار بورس ) افزایش می یابد. در شرایط تورمی شدید، سرمایه گذاری در فعالیت های تولیدی کاهش یافته و افراد به دنبال فعالیـت هـای زودبازده و مطمـئن هستند. نتیجـه ایـن فرآینـد، خـروج هوشمندانه تعـدادی از سرمایه گذاران است. حال اگر نرخ سود بدون ریسک به اندازه نرخ تورم باشد، پول از بازار سرمایه خارج شده و در بانکها سپرده گذاری می شود.

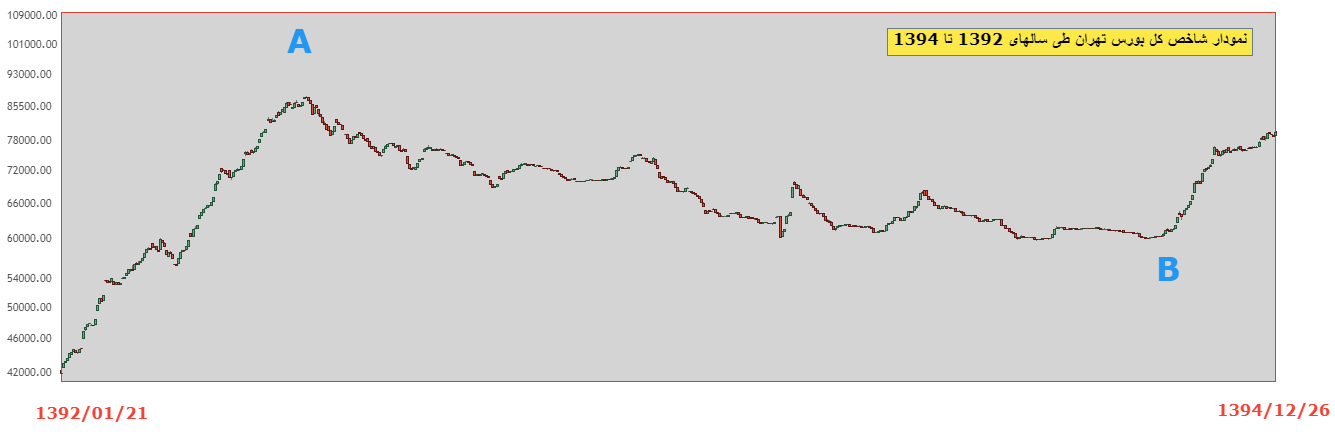

بنظر می رسد درک این فرآیند ساده باشد ولی در دنیای واقعی انسـان هـا تصـميم گیری می کنند نه منطق! احساسات و عواطف انسانی بر منطق عقلایی افراد اثر گذاشته و مانع از تصمیم گیری صحیح آنها می شوند . به نمودار شاخص کل بورس تهران طی سالهای ۱۳۹۲ تا ۱۳۹۴ توجه کنید.

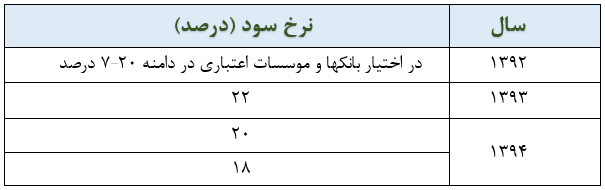

همانطور که مشاهده می کنید شاخص کل از ابتدای سال ۱۳۹۲ تا نقطه A که اواسط دی ماه ۱۳۹۲ است، رشد سریعی داشته است و بیش از ۱۰۰ درصـد افـزایش یافته است. اما بعد از آن تا نقطه B که اوایل دی ماه ۱۳۹۴ اسـت، ایـن شـاخص روند کاهشی داشته است. نکته قابل توجه این است که اگر به قیمت نفت و فلزات اساسی طی دوره مذکور بنگریم، می توان دریافت که رشد شاخص کل بیشتر تحت تأثیر افزایش قیمت های جهانی رخ داده است. نکته اصلی این است که پس از پایان دوره ریاست جمهوری آقای محمود احمدی نژاد و آغاز دوره ریاست جمهوری آقای حسن روحانی انتظارات عمومی، بهبود شرایط اقتصادی و حتی کاهش قیمت برخی از اقلام بود. این موضوع به همراه سایر عوامل، اقتصاد ایران را وارد مرحله جدیدی کرد که به آن تورم رکودی می گویند. حال به وضعیت بازار پول و نرخ سود سپرده گذاری بانکی اشاره می کنیم. جدول زیر نرخ سود سپرده های سرمایه گذاری مدت دار یکساله را طی سالهای ۱۳۹۲ تا ۱۳۹۴ نشان میدهد ؛ لازم به توضیح است که در نیمه سال ۱۳۹۴ ، بانک مرکزی نرخ مذکور را دو درصد کاهش داد. که می توان برای این سال، میانگین دو عدد مذکور یعنی ۱۹ را درنظر گرفت:

همانطور که مشاهده می کنید در دوره ای که بازار سرمایه شرایط مساعدی نداشـته، نرخ سود سپرده گذاری در بانک جذاب بوده است. برای اینکه بهتـر بـه اهمیت انتخاب بازار مناسب پی ببریم ، با یک مثال میزان سرمایه فردی را در سه حالت فرضی مورد بررسی قرار میدهیم:

شخصی که در آغاز سال ۱۳۹۲ ، ۱۰۰ میلیون ریال سرمایه دارد و می خواهـد آن را سرمایه گذاری کند را درنظر بگیرید:

الف) شخص در آغاز سال ۱۳۹۲، با پول خود سهام میخرد و تا پایان سال ۱۳۹۴ نگهداری می کند. فرض کنید بازدهی سهام وی مطابق با شاخص کل حرکت کرده است و سود تقسیمی نداشته است. شاخص کل طی دوره مذکور ۱۰۴ درصـد افـزایش یافتـه است. در این صورت سرمایه شخص در پایان دوره برابر است با: 204 میلیون ریال.

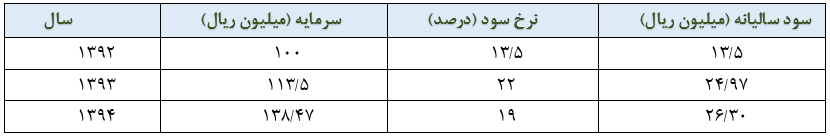

ب) شخص در آغاز سال ۱۳۹۲، پول خود را در بانک سپرده گذاری می کنـد و سـود سپرده سالانه را در پایان هر سال دوباره در بانک سپرده گذاری می کند و این رویه را تا پایان سال ۱۳۹۴ ادامه می دهد ، نرخ سود سپرده گذاری سالانه در سال ۱۳۹۴ ، میانگین 20 و 18، یعنی 19 درصد در نظر گرفته شده است. برای سال 1392 نیز میانگین 7 و 20، یعنی 13.5 درصد در نظر گرفته شده است، به جدول زیر توجه نمایید:

در این صورت سرمایه شخص در پایان دوره برابر است با : 164/77 میلیون ریال

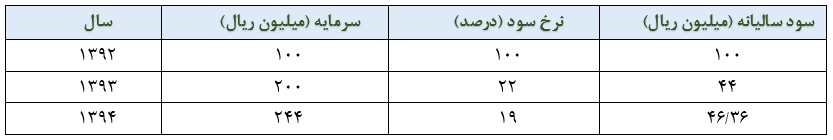

ج) شخص در آغاز سال 1392 سرمایه خود را با خرید سهام در بورس سرمایه گذاری می کند و در پایان سال 1392 با فروش کلیه سهام خود، سرمایه و سود سرمایه گذاری در بورس را در بانک سپرده می نماید و سود سپرده سالانه را در پایان سال 1393، دوباره در بانک سپرده گذاری می کند و حساب سپرده خود را تا پایان سال 1394 نگهداری می نماید. لازم به توضیح است که شاخص بورس طی سال 1392، 100 درصد رشد داشته است و در اینجا نیز از سود تقسیمی سالیانه صرف نظر می کنیم:

در این صورت سرمایه شخص در پایان دوره برابر است با : 290/360 میلیون ریال

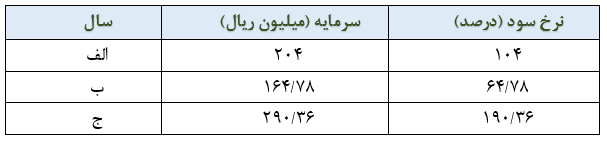

حال میزان سرمایه نهایی و درصد رشد سرمایه فرد را در سه حالت فوق مشاهده می کنیم:

همانطور که مشاهده می کنید انتخاب صحیح بازار و سرمایه گذاری مناسب در آن موجب شده است که شخص در حالت سوم بیش از دو حالت قبلی سـود کسب کند. بنابراین انتخاب بازار مناسب برای سرمایه گذاری اقدام بسیار مهمی است

ریسک غیر سیستماتیک

ریسک غیر سیستماتیک به جای کل بازار، تنها بر یک یا چنـد صـنعت خـاص اثر گذار است. تغییرات عوامل مربوط به اقتصاد خرد به این حوزه مربوط است. برای مثال اگر دولت بر کاغذهای وارداتی تعرفه ۲۰ درصدی را اعمال کند، تغییراتی در صنعت کاغـذ رخ میدهد و بخشی از متقاضیان کاغذ خارجی، با افزایش قیمت آن به دنبال خرید کاغذ تولید کارخانه های داخلی می روند. در این صورت تقاضای کالای داخلـی افـزایش یافته و با ثبات سایر عوامل، می توان انتظار افزایش قیمت در کاغذهای داخلی را داشـت. تغییرات قیمت کاغذ بر صنعت چاپ نیز اثرگذار است. زیرا کاغذ ماده اولیه صنعت چاپ است و فعالان این صنعت نیز قیمت محصولات خود مثل کتاب، مجلات و ... را افزایش میدهند.

در مثال فوق افزایش تعرفه کاغذ وارداتی، اثراتی را بر صنعت چاپ و کاغـذ داشـت ولی تأثیر قیمت کاغذ بر صنایع دیگر مثل فولاد، پتروشیمی، قند و ... بسیار ناچیز است و می توان آن را در نظر نگرفت. زیرا شرکتهای صنایع مذکور هزینه ای که بابت مصـرف کاغذ می پردازند، نسبت به سایر هزینه های آنها بسیار ناچیز است، در نتیجه وضعیت سایر صنایع ثابت خواهد ماند. ریسک غیر سیسماتیک در هر صنعت نسبت به بقیه متفاوت است. مدیران مـالی توصیه می کنند که سرمایه گذاران وجوه مالی خود را در محل های مختلف سرمایه گذاری کنند تا در صورت رخداد منفی در یک صنعت این مورد با رخدادهای مثبت در صنایع پوشش داده شـود و ریسـک سـبـد سـرمایه گذاری کاهش یابـد. ریسک غیرسیستماتیک با تنوع بخشی کاهش می یابد ولی هرگز صفر نخواهد شد.

برگرفته از کتاب " تحلیل بنیادی برای تکنیکالیستها " نوشته علی علوی